Einfach anrufen unter +43720704330 – wir helfen weiter!

Umsatzsteuerbefreite Artikel:

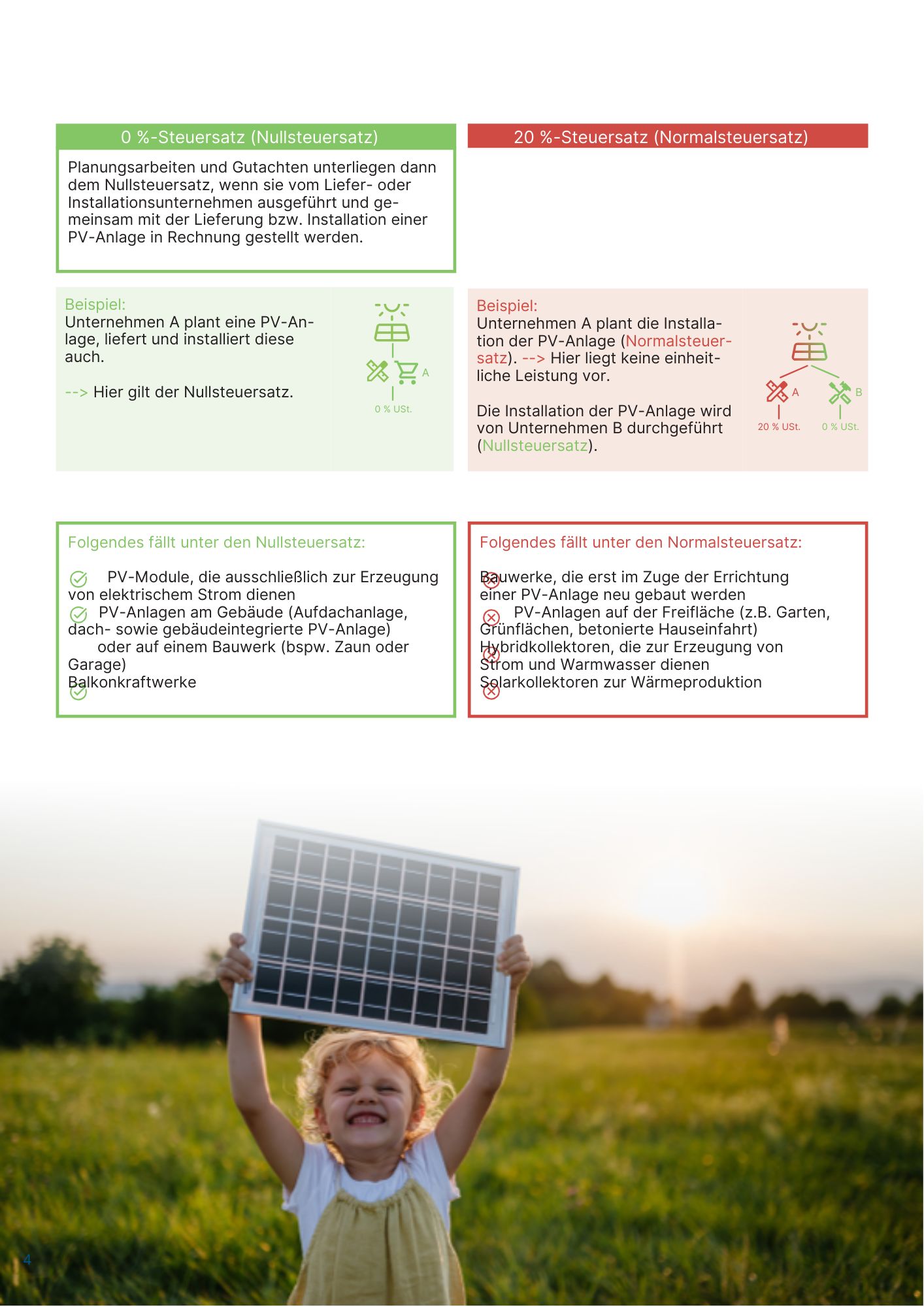

- Solarmodule

- Balkonkraftwerke, sofern sie ein Solarmodul enthalten

- Komplettanlagen mit Solarmodulen

- Speicher, wenn Solarmodule im Verhältnis 1:2 gekauft werden.

Beispiele:

- 10 kWh Speicher + 5 kWp Solarmodule = 0 % USt. (Verhältnis 1:2 erfüllt)

- 10 kWh Speicher + 3 kWp Solarmodule = 20 % USt. (Verhältnis 1:2 nicht erfüllt)

- 10 kWh Speicher ohne Solarmodule = 20 % USt. (Verhältnis 1:2 nicht erfüllt und keine Solarmodule vorhanden)

Wechselrichter und Unterkonstruktionen sind ebenfalls umsatzsteuerbefreit, wenn sie im Verhältnis stehen und der Betrieb argumentierbar ist.

Beispiele:

- 10 kW Wechselrichter mit Startspannung 200 V:

- Werden hier 4 Solarmodule mit einer Leerlaufspannung von 50 V gekauft, kann die Anlage betrieben werden. Umsatzsteuer ist dann 0 %, weil das Verhältnis argumentierbar ist.

- Unterkonstruktionen müssen zum Modulfeld passen:

- Wenn man nur ein Solarmodul hat, kann man nicht die Unterkonstruktion für 15 Module umsatzsteuerfrei kaufen.

Nicht umsatzsteuerbefreite Artikel:

- Der alleinige Kauf von Solarprodukten (z. B. Speicher, Montagematerial, Wechselrichter etc.)

- Alle Einkäufe von Solarprodukten (z. B. Speicher, Montagematerial, Wechselrichter etc.), wenn diese kein Solarmodul enthalten.

- Ladestationen

- Heizstäbe

Unsere Lösung für den Einkauf mit 0 % Umsatzsteuer:

In unserem Shop können Sie folgende Produkte sofort ohne individuelles Angebot mit 0 % Umsatzsteuer erwerben:

- Solarmodule

- Balkonkraftwerke

- Komplettanlagen

Sollten Sie andere Solarprodukte kaufen wollen, die oben nicht genannt wurden, wird beim Zahlungsvorgang die Umsatzsteuer hinzugefügt.

Falls Sie Solarprodukte (z. B. Speicher, Montagematerial, Wechselrichter etc.) zusammen mit einem Solarmodul kaufen möchten, schreiben Sie uns eine E-Mail an info@solarvic.at. Wir erstellen Ihnen ein individuelles Angebot mit 0 % Umsatzsteuer.

Übersicht:

Österreich ( https://www.bmf.gv.at/themen/steuern/fuer-unternehmen/umsatzsteuer/informationen/Steuersatz-f%C3%BCr-Photovoltaikmodule.html )

und

Deutschland ( https://www.bundesfinanzministerium.de/Content/DE/FAQ/foerderung-photovoltaikanlagen.html#:~:text=%C2%A7%2012%20Absatz%203%20UStG%20regelt%2C%20dass%20auf%20die%20Lieferung,Wohngeb%C3%A4udes%20installiert%20werden%20(Nullsteuersatz). )

gemäß den Richtlinien der zuständigen Finanzministerien.

Auszug aus unseren AGB:

22. Nullsteuersatz für Lieferungen nach Österreich

22.1. § 28 Abs. 62 UStG 1994 regelt, dass auf die Lieferungen, innergemeinschaftlichen Erwerbe, Einfuhren und Installationen von Photovoltaikmodulen befristet ab 1. Jänner 2024 keine Umsatzsteuer mehr anfällt (sogenannter „Nullsteuersatz“ oder „echte Umsatzsteuerbefreiung“). Voraussetzung ist, dass die Engpassleistung der Photovoltaikanlage (insgesamt) nicht mehr als 35 kW (peak) beträgt und dass die Photovoltaikanlage durch den Betreiber/die Betreiberin auf oder in der Nähe von bestimmten Gebäuden betrieben wird:

• Gebäude, die Wohnzwecken dienen,

• Gebäude, die von Körperschaften öffentlichen Rechts genutzt werden, und

• Gebäude, die von Körperschaften, Personenvereinigungen und Vermögensmassen, die gemeinnützigen, mildtätigen oder kirchlichen Zwecken dienen, genutzt werden.

Eine Photovoltaikanlage gilt nur dann als in der Nähe eines Gebäudes betrieben, wenn sie sich auf einem bestehenden Gebäude oder Bauwerk desselben Grundstückes befindet.

22.2. Weitere Bedingungen für die Umsatzsteuerbefreiung:

• Für die betreffende Photovoltaikanlage wurde bis zum 31. Dezember 2023 kein Antrag auf Investitionszuschuss nach dem Erneuerbaren-Ausbau-Gesetz (EAG) eingebracht. Jedoch darf ein Antrag auf Investitionszuschuss nach dem Erneuerbaren-Ausbau-Gesetz (EAG) eingebracht worden sein, wenn die betreffende Photovoltaikanlage erstmals vor dem 1. Jänner 2024 in Betrieb genommen wurde.

• Der Nullsteuersatz gilt nur für Photovoltaikmodule, die nach dem 1. Jänner 2024 geliefert, innergemeinschaftlich erworben, eingeführt oder installiert werden.

• Werden die Photovoltaikmodule nur gekauft, ohne dass der/die Verkäufer/in die Photovoltaikmodule auch zu installieren hat, kommt es auf den Zeitpunkt an, in dem der/die Käufer/in die Verfügungsmacht über die Photovoltaikmodule erlangt.

• Hat der/die Verkäufer/in hingegen auch die Photovoltaikmodule zu installieren (einheitliche Werklieferung), ist jener Zeitpunkt entscheidend, zu dem die

Anlage vollständig installiert ist. Vollständig installiert ist eine Anlage im Zeitpunkt der Abnahme.

• Umfasst vom Nullsteuersatz sind alle Leistungen, die für den/die Leistungsempfänger/in keinen eigenen Zweck, sondern ein Mittel darstellen, um die Lieferung des Photovoltaikmoduls zum Betrieb einer Photovoltaikanlage unter optimalen Bedingungen in Anspruch zu nehmen (unselbständige Nebenleistungen).^

22.3. Zum Nachweis der Einhaltung der Erfüllung der Dokumentationspflicht erforderlichen gesetzlichen Voraussetzungen im Zusammenhang mit der Umsatzsteuerbefreiung und im Sinne der pagatorischen Nachvollziehbarkeit wird sinngemäß auf die Vorgaben für die Förderung gemäß EAG und die Netzdienstleistungsverordnung Strom 2012 verwiesen.

Diesbezügliche Nachweise stellen

• ein vollständiges Prüfprotokoll der errichteten/erweiterten PV-Anlage eines/r befugten Unternehmers/in mit aufrechter Gewerbeberechtigung Elektrotechnik (§ 94 Z 16 GewO) und

• Nachweise eines/r befugten Unternehmers/in mit aufrechter Gewerbeberechtigung Elektrotechnik (§ 94 Z 16 GewO) über die ordnungsgemäße Inbetriebnahme und den Anschluss an das öffentliche Netz gem. geltender Anschlussbestimmungen dar.

22.4. Die Lieferung von Photovoltaikmodulen zur Erweiterung einer bestehenden Anlage ist bis zu einer gesamten Engpassleistung von 35 kW (peak) begünstigt. Wird im Zuge dessen auch Zubehör oder ein Speicher erworben, liegt eine einheitliche begünstigte Lieferung vor. Die bloße Nachrüstung einer bestehenden Anlage mit einem Speicher unterliegt hingegen dem Normalsteuersatz. Dies ist auch der Fall, wenn beim nachträglichen Erwerb von Photovoltaikmodulen samt Speicher die Gesamtkapazität des nachgerüsteten Speichers die Leistung der nachträglich erworbenen Photovoltaikmodule unverhältnismäßig übersteigt. Der Kunde bestätigt ausdrücklich, dass er selbst für die Einhaltung dieser Verhältnismäßigkeit verantwortlich ist.

22.5 Der Kunde bestätigt mit Vertragsabschluss ausdrücklich, dass er die Verantwortung für die Einhaltung aller gesetzlichen Anforderungen, diesen Nullsteuersatz betreffenden, selbst trägt. Ebenfalls stimmt der Kunde ausdrücklich zu, dass er für alle künftigen Steuernachforderungen aufgrund von Nichteinhaltung gesetzlicher Vorgaben in vollem Umfang aufkommt. Die Firma SOLARVIC GmbH behält sich das Recht vor, sämtliche Steuernachforderungen, sowie sonstige im Zusammenhang stehende Aufwände an den Kunden entgeltlich in Rechnung zu stellen.

23. Nullsteuersatz für Lieferungen nach Deutschland

23.1 Der Kunde bestätigt mit Vertragsabschluss ausdrücklich, dass er die Verantwortung für die Einhaltung aller gesetzlichen Anforderungen, diesen Nullsteuersatz betreffenden, selbst trägt. Ebenfalls stimmt der Kunde ausdrücklich zu, dass er für alle künftigen Steuernachforderungen aufgrund von Nichteinhaltung gesetzlicher Vorgaben in vollem Umfang aufkommt. Die Firma SOLARVIC GmbH behält sich das Recht vor, sämtliche Steuernachforderungen, sowie sonstige im Zusammenhang stehende Aufwände an den Kunden entgeltlich in Rechnung zu stellen.